高盛:标普500指数赢家集中化不是好兆头

作者:普罗汇来源:www.163fx.com 时间:2020-04-29 09:11:22

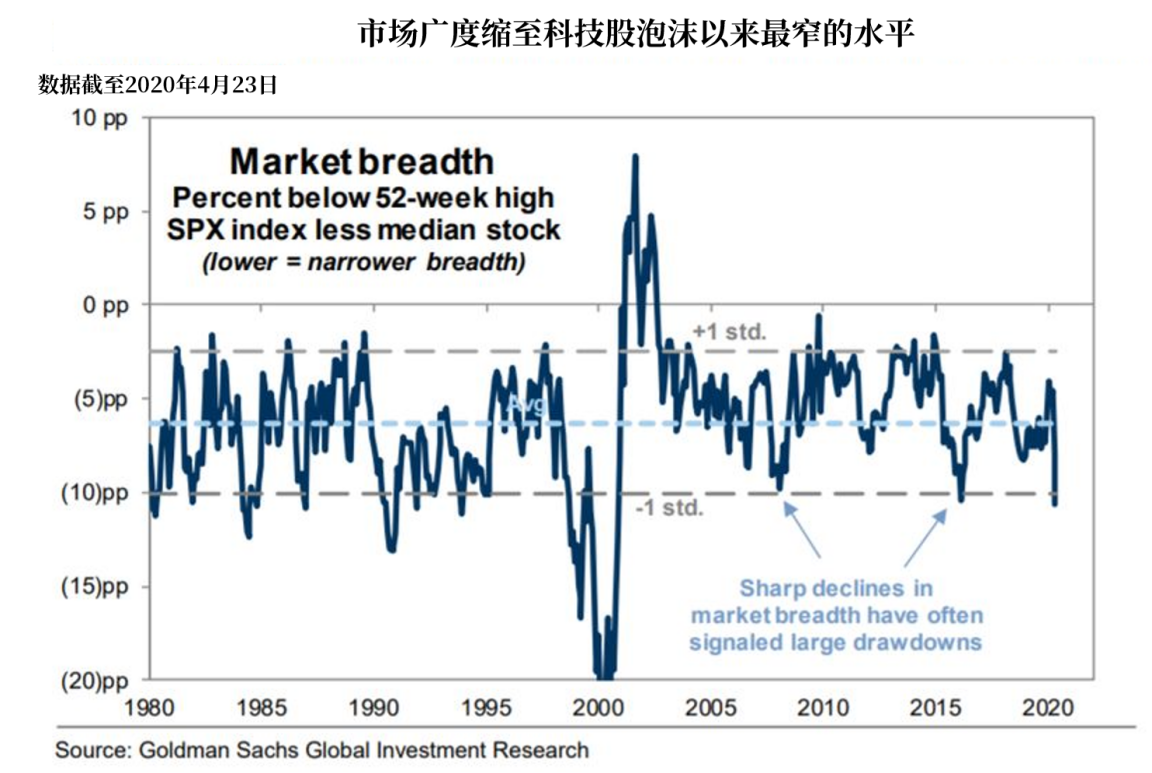

指数成分股中上涨的股票数减少了,对美国股市未来表现不利。以往市场广度的急剧下降,通常预示着将发生大跌。广度缩窄虽然可以维持很长一段时间,但过去的经验表明,在此期间的市场回报率将低于平均水平,并最终出现动量反转。”

高盛(187.01, 3.47, 1.89%)的策略师大卫·科斯廷(David Kostin)等在周五的报告中写道:

“标普500指数较2月份高位只跌了17%,但中位数股价较峰值却跌了28%。在1990和2009年经济衰退之前,以及科技泡沫、2011年和2016年经济放缓期间,市场广度都有所收窄,这次市场广度再次发出同样的信号,引发投资者的担忧。”

彭博智库(Bloomberg Intelligence)的股票策略师吉娜·马丁·亚当斯(Gina Martin Adams)也表示认同,她在上周四的一份报告中写道:

“美国股市的广度并没有随股市点位一起从低位反弹,目前只有不到一半的标普500指数成分股在50日移动均线上方交易。”

当前的新交易逻辑

在当前的美股市场中,一方面是科技股屡创新高;另一方面某些板块的股票跌跌不休。投资者在这样的市场中是最为难的,逆市上涨欣欣向荣的科技股已经涨得太高了,遵循基本面下跌的股票也不敢买,害怕“真熊”现身,跌无底线。金融博客零对冲也认为,当前的市场颇为诡异,不能与以往传统的熊市一概而论。

在这种时候,市场的交易逻辑也变了,美银美林的首席股票策略师迈克尔·哈特奈特(Michael Hartnett)概括出4点交易员适应市场后形成的新交易准则:

1.购买“美联储购买的东西”,比如说债券;

2.缩小股票的选择范围;

3.买入高质量股票和成长型股票,比如科技股、医疗保健股;

4.避免投资与欧盟、新兴市场、能源及金融板块相关的股票。

哈特奈特的观点可能是正确的,美银美林私人银行的总资产管理规模近期反弹至2.4万亿美元,虽然仍然略低于2019年底的2.6万亿美元,但较3月低的2.2万亿美元略高。也得益于过去两周的股市反弹,美银美林私人银行资产管理的收益率损失迄今已收窄至8%。

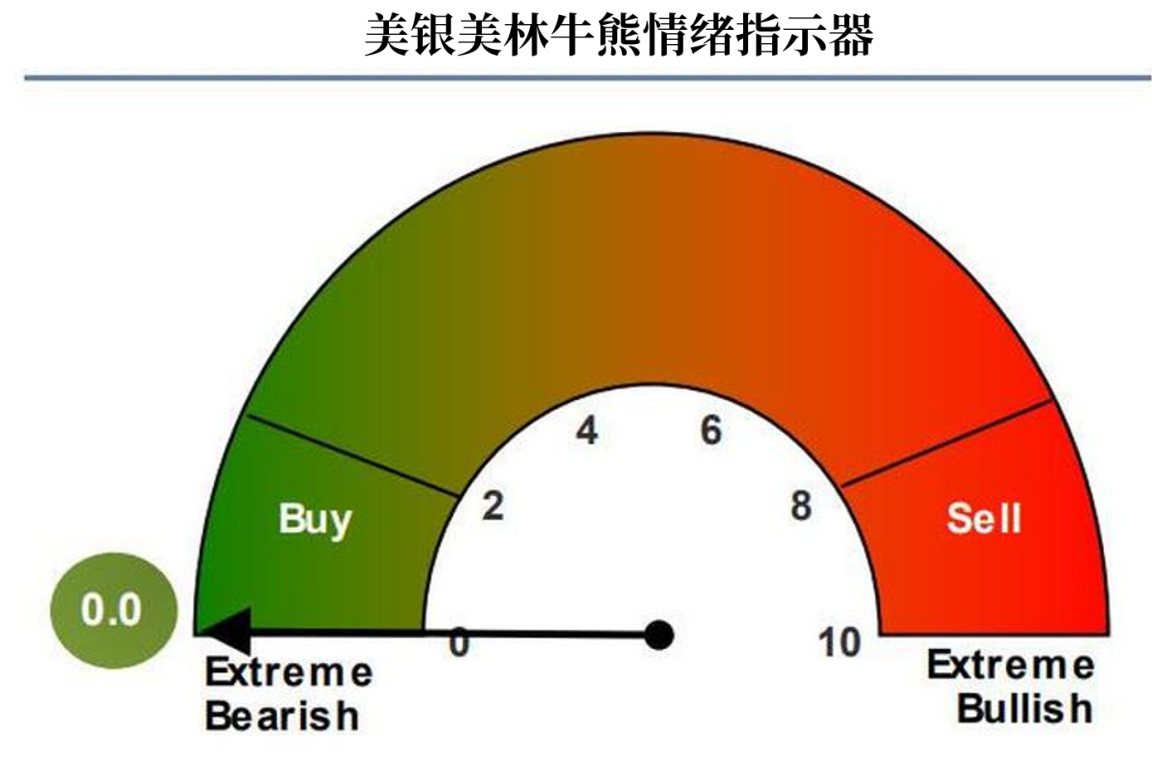

美银美林牛熊情绪指标仍然指向0,意味着投资者极度悲观,强烈建议投资者买入。自从3月17日该指标发出买入信号以来,美股涨了17.5%,垃圾债涨了2.6%,但10年期美债收益率跌了16个基点。

这样的市场要持续多久,大部分人还无法预测,哈特奈特指出,封锁期的结束可能成为反弹终结的催化剂。他指出美银美林推出的“封锁期受惠投资组合”的业绩虽高于3月低点,但表现已开始略逊于大盘指数,哈特奈特认为这是大盘股即将见顶,在接下来的5月和6月份无法再创新高的早期迹象。

最新资金单周流动情况

面对当前前所未有的诡异市场,哈特奈特还列出了最新资金单周流动的情况,从真金白银的流动中我们或许能够洞察出目前市场的真相:

单周高收益债券流入43亿美元,投资级债券流入59亿美元;

第六大新兴市场股票单周赎回74亿美元;

医疗基金收获史上第二大单周净流入28亿美元;

科技股连续第17周净流入;

能源基金实现少量净流入0.2亿美元;

金融股小规模净流出3亿美元。

现金堆积成山:目前货币市场基金规模高达4.7万亿美元;今年规模最大的单周资金净流入优质货币市场基金(prime money market funds),为209亿美元。

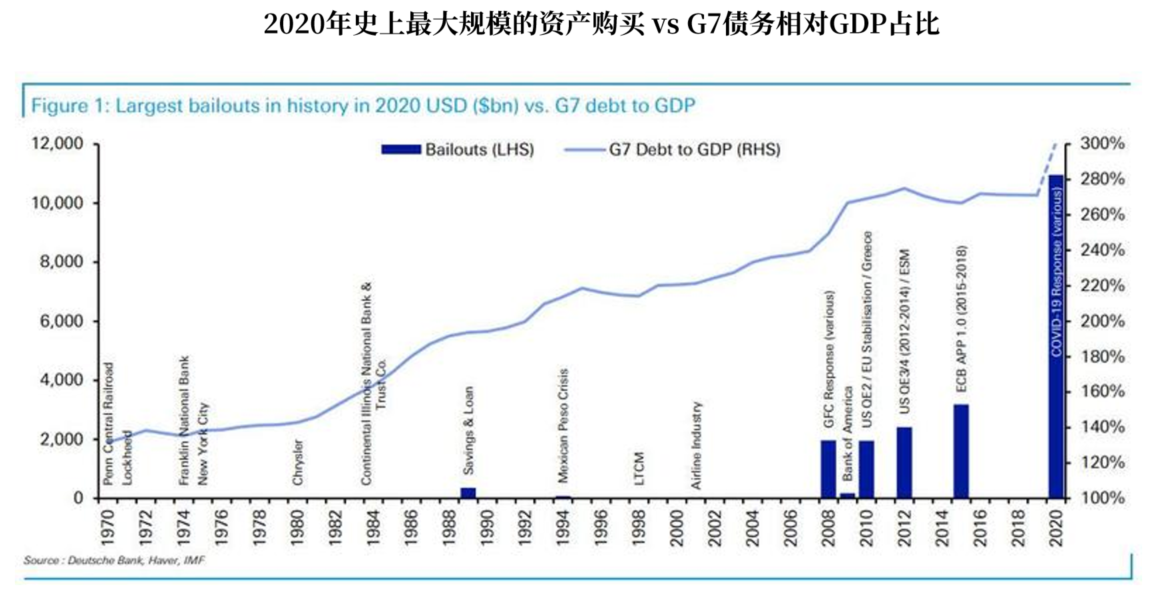

面对这样的市场,美国也祭出了史无前例的刺激措施试图为经济纾困、为市场托底。在2020年全球央行每10美元的资产购买中就有6美元是由美联储购买的;每10美元财政刺激中,就有4美元是由美国财政部实施的。

但目前来看,美股大盘虽上涨,但两极分化严重,市场结构不健康。这样的局面能否持续大家各有己见,投资者或许真的需要改变交易思路,摸准市场的新规律。

email:profit@163fx.com

email:profit@163fx.com